요즘 금값이 무섭게 오르고 있습니다. 2022년부터 시작된 금 가격 상승세는 국제 정세 불안과 미국의 금리 정책 변화, 경제 불확실성이 맞물리며 더욱 가속화되고 있죠. 이미 사상 최고가를 경신한 금, 앞으로 얼마나 더 오를지는 예측하기 어렵지만 장기적으로 보면 꾸준한 상승 가능성이 크다는 전망이 많습니다. 그렇다면 개인 투자자가 금에 투자하는 방법은 어떤 것들이 있을까요? 금 투자에는 크게 직접 투자와 간접 투자가 있으며, 각각의 방법에는 장점과 단점이 있습니다.

이번 글에서는 2025년 최신 금 투자 방법 5가지를 소개하고, 각 방식의 장단점을 비교해 투자 결정을 도와드리겠습니다.

🔹 금 실물 투자 (골드바, 금 장신구 등)

✅ 실물 투자란?

금 실물 투자는 골드바, 주화, 목걸이, 반지 등 형태로 금을 직접 구매해 보관하는 방식입니다. 한국금거래소, 한국조폐공사, 은행, 증권사, 우체국 등에서 구매할 수 있으며, 투자자가 직접 금을 소유할 수 있다는 점이 가장 큰 장점입니다.

💡 장점

✔ 보유세, 상속세 없음 – 보유하고 있는 동안 세금이 붙지 않음

✔ 위기 상황에서도 가치 보존 가능 – 실물 자산으로서 안전자산 역할 수행

✔ 물리적으로 존재하는 자산 – 실물로 보관하면서 투자 안정감 제공

⚠️ 단점

❌ 부가가치세(10%) + 수수료(5%) 발생 – 매수할 때부터 최소 15% 비용 발생

❌ 보관 문제 – 금고나 안전한 보관 장소 필요

❌ 세공비 추가 발생 가능 – 장신구 구매 시 디자인 및 가공비 포함됨

🔹 금 통장 (골드뱅킹)

✅ 금 통장이란?

금 통장은 은행에서 제공하는 상품으로, 계좌에 원화를 입금하면 국제 금 시세와 환율에 맞춰 자동으로 금이 적립되는 방식입니다. 소액으로도 쉽게 시작할 수 있어 많은 투자자가 이용하는 방법 중 하나입니다.

💡 장점

✔ 소액 투자 가능 (0.01g 단위) – 누구나 부담 없이 투자 가능

✔ 비대면 개설 가능 – 은행 방문 없이 온라인으로 가입 가능

✔ 현금화 용이 – 필요할 때 쉽게 매도 가능

⚠️ 단점

❌ 매매 차익에 대한 세금(배당소득세 15.4%) 발생

❌ 매매 시 수수료(1%) 부과

❌ 환율 변동 리스크 존재 – 금값이 올라도 환율이 떨어지면 수익 감소 가능

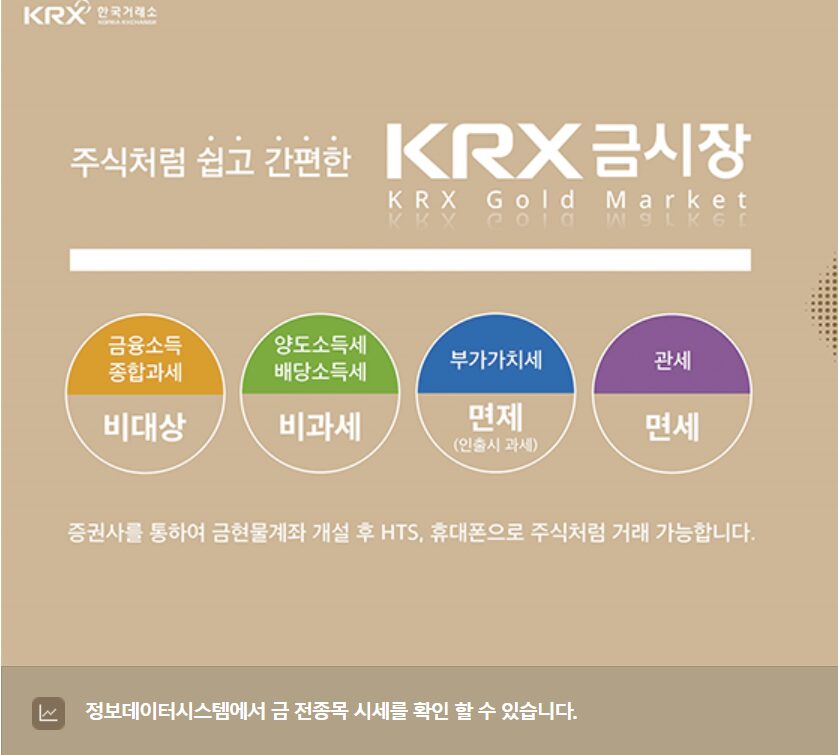

🔹 KRX 금시장 (한국거래소 금 현물 시장)

✅ KRX 금시장이란?

증권사에서 개설한 금 전용 계좌를 통해 한국거래소(KRX)에서 금을 매매하는 방법입니다. 국제 금 시세와 연동되며, 실물로도 인출할 수 있습니다.

💡 장점

✔ 양도소득세 & 배당소득세 면제 – 세금 부담 없이 매매 가능

✔ 증권사에서 거래 가능 – 주식처럼 손쉽게 거래 가능

✔ 1g 단위 소액 투자 가능

✔ 100g 이상 보유 시 실물 인출 가능 (단, 부가가치세 10% 발생)

⚠️ 단점

❌ 증권사 전용 계좌 필요 – 일반 주식 계좌로 투자 불가능 ❌ 실물 인출 시 부가세 10% 및 인출 수수료 발생

🔹 4. 금 ETF (상장지수펀드)

✅ 금 ETF란?

금 ETF는 금의 가격 변동에 따라 수익을 내는 펀드 상품입니다. 대표적인 국내 금 ETF로는 KODEX 골드선물(H), TIGER 골드선물(H), ACE KRX 금현물 등이 있습니다.

💡 장점

✔ 증권사 계좌만 있으면 투자 가능 – 주식처럼 간편한 거래

✔ 연금저축계좌 & ISA 계좌 활용 가능 – 비과세 혜택 활용 가능

✔ 소액 투자 가능 – 원하는 금액만큼 매매 가능

✔ 환금성 우수 – 필요할 때 즉시 매도 가능

⚠️ 단점

❌ 매매 차익에 배당소득세(15.4%) 부과

❌ 운용보수 발생 – ETF 관리 비용이 발생

❌ 국내 ETF는 선물 기반 상품이 많음 – 파생상품 특성상 변동성 존재

🔹 금 펀드

✅ 금 펀드란?

금 펀드는 금 관련 기업(금광, 채굴업체 등)이나 금 관련 ETF에 투자하는 방식입니다.

💡 장점

✔ 전문가가 운용 – 직접 관리할 필요 없음

✔ 장기 투자 적합 – 안정적인 수익 가능

✔ 소액 투자 가능 – 원하는 금액만큼 매수 가능

✔ 분산 투자 효과 – 개별 금 가격 변동에 덜 민감

⚠️ 단점

❌ 운용보수 부과 – 장기 투자 시 비용 부담 가능

❌ 매매 차익에 배당소득세(15.4%) 적용

❌ 즉시 매매 어려움 – 환매 시 일정 기간 필요

📌 어떤 금 투자 방법이 가장 좋을까?

| 투자 방법 | 세금 부담 | 투자 단위 | 실물 보유 | 환금성 | 추가 비용 |

|---|---|---|---|---|---|

| 금 실물 투자 | 없음 | 고액 (100g 이상) | O | 낮음 | 부가세 10% + 수수료 5% |

| 금 통장 (골드뱅킹) | 배당소득세 15.4% | 0.01g 단위 | X | 높음 | 수수료 1% |

| KRX 금시장 | 세금 없음 | 1g 단위 | O (100g 이상) | 높음 | 인출 시 부가세 10% |

| 금 ETF | 배당소득세 15.4% | 주식처럼 자유롭게 | X | 매우 높음 | 운용보수 |

| 금 펀드 | 배당소득세 15.4% | 소액 가능 | X | 중간 (환매 필요) | 운용보수 |

🏆 당신에게 맞는 금 투자 방법으로 투자 해야 해요

✔ 장기 투자 & 실물 보유 희망 → 골드바 또는 KRX 금시장

✔ 소액 투자 & 높은 환금성 원함 → 금 ETF 또는 금 통장

✔ 세금 절감 & 안정적 투자 → KRX 금시장

✔ 분산 투자 & 전문가 운용 원함 → 금 펀드

💡 금 투자는 장기적인 관점에서 접근하는 것이 중요합니다. 자신의 투자 스타일과 목적에 맞는 방식을 선택해 보세요!